УФНС России по Белгородской области отвечает на вопросы по уплате имущественных налогов

Узнать больше о получении налогового уведомления, а также о начислении, об уплате имущественных налогов удобно на промо-странице сайта ФНС России «Налоговое уведомление-2022».

Почему несовершеннолетнему ребенку начислили налог на имущество?

Несовершеннолетние лица, имеющие в собственности недвижимость, облагаемую налогом на имущество, являются налогоплательщиками вне зависимости от возраста, имущественного положения и иных критериев, а также независимо от того, используется ли ими это имущество.

Налогом на имущество облагаются жилые дома, квартиры, комнаты, гаражи, машиноместа, объекты незавершенного строительства, иные строения, здания, помещения и сооружения.

Налог на имущество за несовершеннолетнего уплачивают родители, усыновители, опекуны, попечители, т.е. законные представители несовершеннолетних детей.

Сумму имущественного налога к уплате по каждому объекту налогообложения рассчитывает налоговая инспекция самостоятельно на основании сведений из регистрирующих органов, формирует налоговое уведомление и не позднее 30 рабочих дней до наступления срока платежа направляет его по месту регистрации (месту жительства) собственника имущества – несовершеннолетнего лица.

Налоговое уведомление, направленное в текущем году, может содержать в себе суммы налога, исчисленные в пределах трехлетней давности: за 2019, 2020 и 2021 годы.

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении?

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России по телефону 8-800-222-22-22.

Напоминаем, срок уплаты имущественных налогов за 2021 год истекает 1 декабря текущего года.

Можно ли оплатить налоги за третьих лиц?

Оплатить налоги тем, кто еще не открыл свой личный кабинет налогоплательщика, поможет сервис на сайте налоговой службы "Уплата налогов и пошлин", который максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно исполнить не только собственные налоговые обязательства, но и заплатить налоги или страховые взносы за других физических лиц и индивидуальных предпринимателей, а также юридических лиц.

При оплате налогов из «Личного кабинета налогоплательщика для физических лиц» платеж формируется автоматически, поэтому осуществлять оплату необходимо из Личного кабинета лица, которому начислен налог, используя банковскую карту иного лица.

Налоговый кодекс также разрешает производить уплату налогов за налогоплательщика иным лицом. Исполнить налоговые обязательства можно за других физических лиц - супругов, родителей, детей, вне зависимости от вида платежа (налог, пени или штраф) и периода его начисления. Юридические лица также могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств.

Порядок уплаты налогов за третье лицо такой же, как и при перечислении налога за себя. Сделать это можно любым удобным способом - наличными, банковской картой или с расчетного счета, а также воспользоваться электронным сервисом ФНС России «Уплата налогов и пошлин». В этом случае в платежном документе должны быть указаны реквизиты лица, чья обязанность исполняется.

Почему приходит налог на проданный автомобиль?

Ситуация, когда бывшему владельцу приходит уведомление на уплату транспортного налога на проданную машину не редкость. Причиной этого чаще всего является то, что покупатель своевременно не регистрирует транспорт. Такие случаи участились в связи с появлением возможности продажи транспортного средства посредством заключения договора купли-продажи без снятия автомобиля с регистрационного учета.

Обязанность по уплате транспортного налога зависит от государственной регистрации автомобиля, а не от его фактического наличия или использования. Основанием для начисления налога являются сведения, поступающие в налоговые органы из ГИБДД. Транспортный налог в отношении проданного автомобиля не уплачивается в том случае, если он снят с учета.

Следовательно, до тех пор, пока транспортное средство не снято с учета, плательщиком транспортного налога остается его прежний владелец. Это означает, что если гражданин продал свой автомобиль по договору купли-продажи, а новый собственник в течение 10 дней с даты заключения договора не зарегистрировал его на свое имя, предыдущему владельцу нужно самостоятельно обратиться в органы ГИБДД с заявлением о прекращении регистрации транспортного средства, предоставив при этом подтверждающие сделку документы.

В этом случае ГИБДД снимет автомобиль с учета и передаст актуальные данные в налоговый орган, который, в свою очередь, прекратит исчислять налог.

Если регистрация транспортного средства прекращена до 15-го числа, то этот месяц не будет учитываться при исчислении транспортного налога, если же после 15-го числа – то взимание налога прекратится только со следующего месяца.

Что делать, если в налоговом уведомлении отражена некорректная информация

В отдельных случаях у налогоплательщиков возникают вопросы о том, что им делать, если в сводном налоговом уведомлении (далее-СНУ) указана неактуальная или недостоверная информация об объекте имущества (например, объект налогообложения не принадлежит налогоплательщику или не учтен в СНУ, неверно отражено количество месяцев владения объектом и др.).

В подобных ситуациях для проверки и актуализации информации, отраженной в СНУ, гражданам необходимо обратиться в налоговые органы. Проще всего это сделать с помощью электронных сервисов, размещенных на сайте ФНС России.

Для пользователей сервиса «Личный кабинет налогоплательщика для физических лиц» - через Личный кабинет (блок «Жизненные ситуации» вкладка «Уточнить информацию об объектах налогообложения и (или) сумме налога»).

Для иных лиц – с использованием сервиса «Обратиться в ФНС России» (блок «Все сервисы» раздел «Обратная связь/ Помощь»), выбрав подходящую жизненную ситуацию.

При получении обращения от налогоплательщика налоговый орган проведет проверку на предмет подтверждения наличия или отсутствия законных оснований для перерасчета налога (направит запрос в регистрирующие органы, проверит информацию о наличии льготы и т.д.), обработает полученные сведения и при необходимости внесет изменения в информационные ресурсы налогового органа.

При наличии оснований, необходимых для перерасчёта налога, налоговый орган пересчитает исчисленную ранее сумму налога, сформирует новое СНУ с указанием нового срока уплаты и направит его налогоплательщику.

Узнать больше о получении налогового уведомления, а также о начислении, об уплате имущественных налогов удобно на промо-странице сайта ФНС России «Налоговое уведомление-2022».

Последние новости

Где применяются частотные преобразователи: от промышленности до бытовой техники

Узнайте, как устройства управления электродвигателями делают нашу жизнь удобнее и эффективнее

Главу «Русагро» Мошковича обвинили в ущербе на 30 миллиардов рублей

Мошкович и Басов убедили основателя компании «Солнечные продукты» Владислава Бурова продать 85 процентов акций холдинга под предлогом обещанных инвестиций, которые так и не последовали.

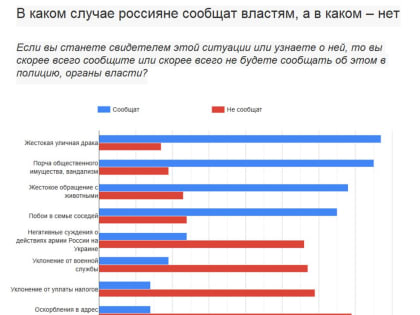

Опрос «Фонаря»: белгородцы охотнее сообщат полицейским о жестоком обращении с животными, но умолчат об уклонении от военной службы

Согласно опросу, есть ситуации, о которых белгородцы охотно сообщат правоохранителям, в то время как о других не расскажут ни чиновникам, ни полиции.

Герои‑невидимки: 10 мест, где вы сталкиваетесь со стойками СОН ежедневно

Железобетонные стойки СОН окружают нас повсюду — даже если мы не знаем, что это они